半导体行业发展现状分析 究竟该何去何从?

在这股浪潮中,物联网智能产品市场增量明显,包括水表、电表等各种家用智能表计,可穿戴设备仍处于产品的起步阶段,距离姜氏曲线37%的爆发式增长拐点还有一段距离。

在这股浪潮中,物联网智能产品市场增量明显,包括水表、电表等各种家用智能表计,可穿戴设备仍处于产品的起步阶段,距离姜氏曲线37%的爆发式增长拐点还有一段距离。

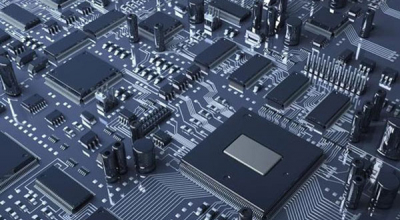

受惠DRAM 市况转强,市调机构IC Insights 看好今年第4季半导体IC市场销售量走扬,预估今年第4季销售额有望创下769亿美元(台币约2.44兆元)单季新高,连带调高今年半导体IC设计销售展望,从原先预估衰退 1%上修至成长 2%,单位出货量也从年增4%上调至6%。鉴于明年全球GDP展望佳,预估明年IC产业年增4%。

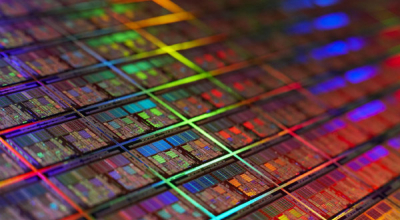

国际半导体产业协会(SEMI)发布的年度报告预计,2016年全球整体晶圆出货量将较去年增长2%,达到10444百万平方英寸(MSI),创历史新高。预计2017年和2018年将继续维持2%的年增速,进一步创新高。

编者按:电子是一种亚原子粒子,属于轻子的一种。长期以来,由于它的质量小(9.1x10-31千克),速度快(绕原子核一周只需要1.8x10-16秒),虽然用处广泛,却难以观测。

2008年2月,来自瑞典的几位科学家首次拍摄到了单个电子的录像,实现了历史性的突破。

2016 年为中国《十三五规划》启动元年,目标在 2020 年让集成电路产业与国际水准差距缩小,且达整体产业营收年增速超过 20%。根据 TrendForce 旗下拓墣产业研究所最新研究报告指出,中国政府自 2000 年加大推动集成电路产业力度,搭配自贸区的设置,带动中国长三角、珠三角、京津环渤海与中西部四大主要产业聚落逐渐成形。

摩尔定律,在半导体业中人人皆知,然而它与中国半导体业的发展有什么关系?恐怕一时难以马上回答。

如何看待摩尔定律,站在不同立场可能有不同的解释。现阶段定律即将止步的讨论,可能会更加引发业界的深刻兴趣。

定律的光环

最近几年不少厂商在谈物联网,随着讨论的力度越大,大家对其概念也感觉越来越清晰了,也可能对台湾在其中扮演的角色感到悲观。不过根据Gartner 的报告,未来发光发热的物联网,相关解决方案不只还没出现,而且推出的公司可能根本还没出现,意味着人人有机会来做。

物联网设备数量成长,但生产元件的厂商会很辛苦

2015年,一股并购狂潮席卷了全球半导体行业。据统计,达成意向的并购市值接近1600亿美元,其中超过1000亿美元的项目已经完成并购。这一金额是半导体行业史上最大年度并购金额的6倍多。

半导体材料是制作晶体管、集成电路、电力电子器件、光电子器件的重要材料。笔者认为,全球半导体产业向中国转移,国内半导体材料仍旧不能满足需求,存在巨大替代空间。

存在千亿替代空间

美国劳工统计局8月5日公布,2016年7月半导体暨电子元件制造业就业人数月减2,800人至35.92万人、创1985年开始统计以来最低纪录。