从去年下半年开始到今年第一季度,元器件价格一路高歌猛进,比我们想象的还要严重。存储器(NOR闪存、NAND闪存、DRAM内存)、被动元件(电容电阻)、分立器件(晶体管)、功率器件(IGBT、IPM)出现不同程度的价格上涨,以及原厂大规模交期延长,造成供应链物料紧缺,老料、旧料以次充好,对中小规模电子制造业而言,造成巨大的采购资金压力和心理负担不言而喻。

现在已经进入到第二季度,大部分物料的缺货涨价已经收敛,buyer们也不再如原先一样像热锅上的蚂蚁,终于松了一口气。比如,中国厂商清理手机库存以及配置战暂时不上6-8GB内存,DDR3颗粒已经出现明显回落、DDR4颗粒也进入平稳阶段,晶圆厂对上游硅晶圆也对涨价也进行了克制,PCB相关产能也将陆续释放导致价格无上涨、平缓。

不过,连华为供应链也出现缺货现象,所以制造业者依然要关注其它大宗物料的价格走势,交期是否延长,市场需求是否上升。根据《富昌电子市场行情报告——2017年第2季度》完整报告显示,涨价缺货、交期延长并未出现明显缓解。于是,国际电子商情对元器件涨价的受灾范围进行了统计,并给出了更多关于涨价与货期延长的警示与建议。

其中,最需要注意的是,请各位sales和buyer们时刻关注MCU和车用IC市场的行情走势,随着物联网、穿戴设备等新兴应用市场的发酵,可能会有意想不到的行情出现。以下为国际电子商情为您对报告进行的整理和解读,内容来源:《富昌电子市场行情报告——2017年第2季度》。

本轮“重灾区”——存储器件,依旧“涨势喜人”

根据富昌电子Q2市场行情报告提示,存储器模块方面,DDR3和DDR4模块的价格相比2016年第4季度上涨约40%-50%。且由于DDR3和DDR4模块缺货,货期普遍延长。

同样受灾严重的还有,NOR闪存、NAND闪存,与上一季度相比,成本价格普遍上涨10-15%,且货期趋势继续延长。

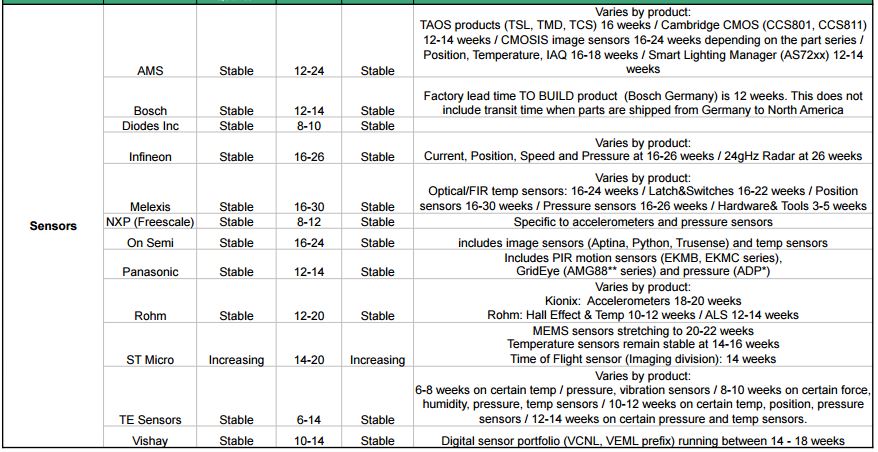

图片截选自《富昌电子市场行情报告——2017年第2季度》

其中,赛普拉斯宣布其SLC NAND 产品缺货。Macronix货期延长至16周。

PC(商用)DRAM中,DDR3和DDR4产品价格将在2季度继续上涨。取决于不同的供应商,货期增加约2-4周。Micron的DDR3产品缺货。移动DRAM的需求增长,短期内成本将继续上涨。

随着过渡到3D NAND,用于制造存储卡和eMMC的MLC和TLC NAND的成本大幅上涨,有些产品成本上涨达80%以上,货期普遍延长。

目前Kingstone的存储卡、eMMC及SSD产品缺货。

由于Microchip收购Atmel,Atmel的EEPROM整个产品系列的成本大幅上涨。

扩展中的“重灾区”也包括——分立器件

根据富昌电子Q2市场行情报告提示,分立器件中Mosfet的货期大规模延长,部分价格上浮,IGBT则相对稳定。

其中,Fairchild(Onsemi)的低压Mosfet由于Fab 工厂转移和晶粒出现问题,仍然存在交货问题,大多数问题都出在较小封装(Sot-23,Sc-70)和汽车器件上,

Fairchild和ON Semiconductor将合并系统,因此我们预计会有进一步的货期问题。

Infineon提供极具竞争力的30V和更低电压产品,尤其是QFN5×6、3×3封装。Optimos5新产品采用12寸薄晶圆。收购IR后可提供丰富的中等电压产品(40-200V) 。但是,其传统IR 器件定价一直上涨。汽车器件交货时间为20+周,无引脚封装器件的货期延长。

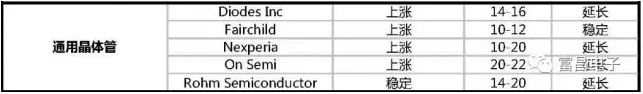

延续自一季度,通用晶体管上涨范围扩大,货期也普遍延长。

在去年12月,Diodes位于KFAB的工厂遭受了火灾。此地点的生产暂停2个月。虽然该工厂在1月底恢复生产,但目前仍然有货期问题。

被动元器件方面,同样不容乐观。

受R-Chip产能问题影响,罗姆的固定电阻器、电阻网络产品缺货。钽电容部分货期延长,陶瓷电容部分货期延长。

发光二极管方面,CML晶体管缺货比较严重,出现价格上涨,部分原厂交期从6-8周延长至10周。

8位/32位MCU库存水位紧张,原厂交期开始延长

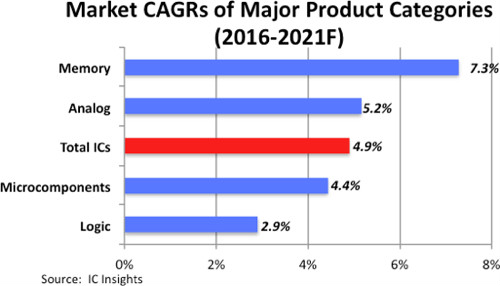

IC Insights认为,继内存芯片持续涨价效应后,2017年开始,32位MCU市场将成为物联网市场的绝对主流,是增长最快的模拟IC分类。同时,智能手机微处理器的应用增长将抵消PC和平板的销售低迷。

根据《富昌电子市场行情报告——2017年第2季度》报道显示,MCU产品有可能将是下一个紧缺的物料,特别是原厂陆续降低8位单片机产能转而向32位做替代产品。

恩智浦:在完成和飞思卡尔的合并后,新NXP在增强中高端32位MCU市场占有率(LPC, Kinetis和i.MX)的同时,也持续推出新的8位MCU产品系列,以满足不同市场(特别是大中华市场)和应用的需要。S08PA、S08PT和S08SU8/SU16是目前推荐使用的8位系列。(备注:恩智浦延长广受欢迎的高性能8位微处理器产品的长期供货计划,将S08QG、S08QD、S08SF、S08SH、S08AC和S08FL的长期供货计划额外延长五年);

赛普拉斯:Cypress的32 位 MCU产品交期10-12周,部分8位MCU产品交货周期从8-10周延长至16周,Cypress一季度宣布即将对多款产品价格和交期进行调整;

微芯:Microchip作为8位MCU和32位MCU龙头厂商,Microchip也开始延长交期至12-16周,看来MCU市场火爆的一塌糊涂;

瑞萨电子:Renesas受地震频发影响,Renesas的产能偏于保守,产能瓶颈导致该公司8位和32位MCU交期延长至25周;

意法半导体:上次,ST法国12寸晶圆厂起火吓得供应链紧急囤货。STM32平台在中国取得巨大成功,8位和32位MCU交期为14-16周产品线稳定。注意的是,车用MCU和旧产品线多延长3周。

电源、功率器件需求旺盛,美高森美FPGA涨价

电源、功率器件是便携式设备、无线系统和新能源汽车中延长电池寿命的关键,将表现出强劲的市场增长。包括电容、电感、电容、功率器件(Mosfet、IGBT、IPM)电流转换器、二极管等在内,价格已经出现多次上涨,原厂也纷纷交期延长,全球范围内,目前依旧得不到改善。

根据富昌的报告,ST的车用VNX系列电流转换器交期延长至24周以上;Fairchild的大功率IGBT和智能功率模块IPM从14周延迟到40周;英飞凌、Semikrom、Mitsubishi、ST大功率IGBT产品六个月内产能已经满载,客户订单延长;安森美ESD(阻抗器)SOT-223交期延长至20周以上,Nexperia的SOT-323延长至26周以上。

最后,值得一提的是,FPGA方面,Microsemi美高森美旗下的爱特(Actel)FPGA出现高达20%涨价,可能原因是,美高森美唯一中国上海工厂关闭,接单时间已经截止,需要全球调整货源。

产能提前释放,原厂抢市场,涨价势头得到缓解

没有什么东西是永恒不变的!目前,已有两大市场分析机构IC Insights和Gartner纷纷提出价格预警,认为下半年这种涨价的局面会有所改观。

IC Insights指出,DRAM价格自2016年中以来快速走高,DRAM平均售价自2016年4月大幅攀高到今年2月,涨幅高达54%。但IC Insights对DRAM的后市提出示警,预计下半年随着供给增加,产品价格恐将下滑,DRAM市场无可避免将展开周期性修正。

Gartner则表示,自2016年中期以来,PC内存的价格已经翻了一倍,4GB单条售价从12.5美元涨到了25美元,而随着NAND闪存芯片涨价,SSD的每千兆字节的成本也出现了惊人上涨。

不过,这种涨价势头将在本季度达到顶峰。Gartner预测,全球内存和SSD的价格会在2018年出现明显回落,并将于2019年重新陷入一个相对“冰点”。

除却周期性调整,我们也看到,在半导体原厂一系列的合并整合之后,已有一些公司整装待发,采取积极的定价策略来重新争夺市场份额,这些无疑对市场恢复并走向新的平衡期有所助益。

如恩智浦剥离标准产品部门由国内建广资本收购,并在在2017年1月成立新公司Nexperia,在大型项目上积极争取市场份额。所以有一定的降价。Diodes也在逻辑器件上采取更积极的定价。

STMicroelectronics 在低压Mosfet市场,定价积极,与英飞凌争夺市场份额。F7和H7系列的规格和价格较好。货期继续延长。

同样是在低压Mosfet市场,Vishay/Siliconix从5&6英寸晶圆厂转型成8英寸晶圆厂。新产品价格有优势,货期也有改进,提供大量P-沟道产品。

作为IGBT的全球领导者,Infineon与IR合并后,拥有了最丰富的大功率和低功率IGBT。