目前,无论是全球还是中国MCU市场均主要被国外企业所占领,行业的市场集中度非常高。此外,国内厂商在中低端MCU产品市场中竞争力相对较强,但高端产品发展不足。未来随着物联网、汽车电子等领域对32位高端MCU产品需求的增长,将强化国内厂商在高端MCU产品市场的竞争。

行业集中度高,以国外品牌为主

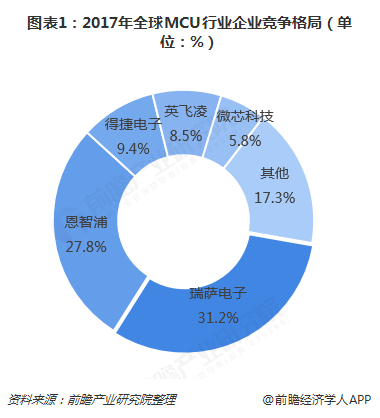

MCU行业是一个市场集中度高,且以国外品牌为主的行业。从全球范围来看,MCU市场主要被瑞萨电子(日本)、恩智浦(荷兰)、得捷电子(美国)、英飞凌(德国)、微芯科技(美国)、三星电子(韩国)、意法半导体(意法)、赛普拉斯(美国)八大厂商所占据,头部集中效应显著。事实上,从2015年开始,为争夺市场份额,布局强劲增长的物联网应用,MCU主要厂商之间发生了数起大规模并购。例如,NXP在2015年以118亿美元收购飞思卡尔,完成了在汽车电子领域的布局;Cypress在2015年以40亿美元收购spansion;Microchip在2016年完成对Atmel的收购等,使MCU行业市场集中度进一步提高。2017年,全球MCU行业CR5高达82.7%,其中,瑞萨电子市场占有率位居第一。

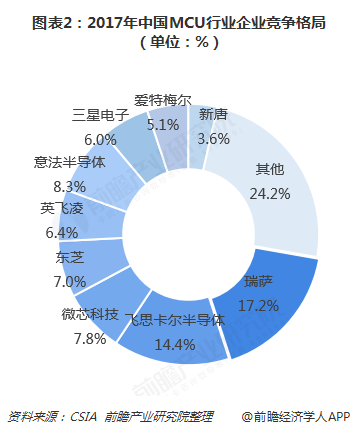

从中国市场来看,国外品牌也占据主导地位。2017年,中国MCU市场CR5为52.8%,其中瑞萨电子在中国MCU市场的占有率为17.20%,稳居首位;其次,飞思卡尔的市场份额也在10%以上,占比较大。中国MCU厂商与国际一流企业差距较大,市场份额排名前十的企业中仅新唐科技(中国台湾)一家公司,市场占有率仅为3.6%,国内厂商竞争力明显不足。

国内企业MCU产品偏中低端,高端市场竞争是大势所趋

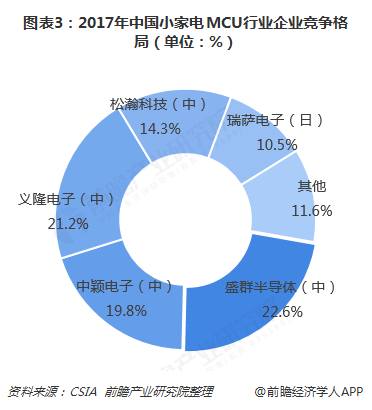

此外,由于成本优势、服务能力等助推国内厂商逐步完成了中低端MCU领域的国产化。具体来看,MCU用于控制的运算量较小,且在每个具体的应用场景存在需求的静态性,故国外前期占技术垄断地位的公司针对具体应用场景的产品其功能和性能也具有一定静止性,这就给国内公司提供了在技术领域实现慢慢赶超的机会;同时,国内企业在市场服务上更具优势且能接受低于国外公司的价格,就有机会最终慢慢突破国外企业的垄断。例如,在小家电MCU市场,近80%的市场份额被中国的4家企业所占有,其中盛群半导体、义隆电子和松瀚科技均是中国台湾的企业,但在中国大陆设有分/子公司或其他分支机构;此外,在微波炉的控制芯片领域,中颖电子也已经做到了全球市场份额第一的位置。

但从国内(大陆)主要竞争企业的MCU产品以及应用领域来看,国内MCU厂商正在积极布局32位中高端市场。总体来看,目前,国内厂商在消费电子、智能仪表等MCU的中低端应用领域发展迅速,但在很多市场空间比较大的领域,比如工业控制、汽车电子、物联网都被国外的MCU厂商垄断,国内公司通过努力可争取的空间还很巨大。以兆易创新为代表的国内MCU厂商积极布局32位中高端芯片市场,目前已经形成了近20个系列、300多款芯片的产品矩阵,以ARM Cortex-M4系列为代表的新产品跻身高端市场。

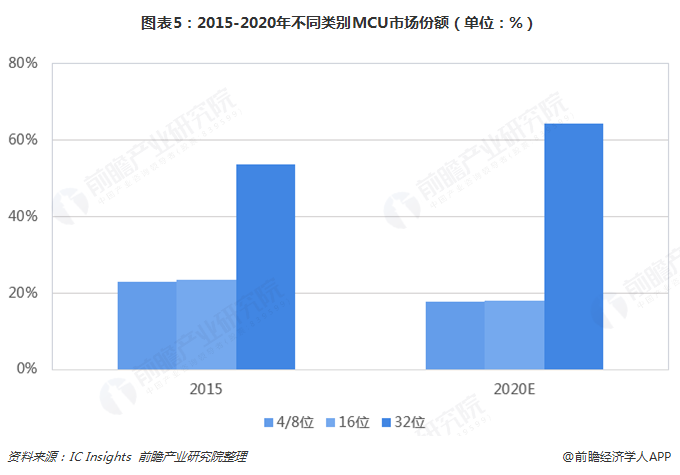

事实上,产品更新换代和新兴应用快速发展将推动32位MCU成为市场主流。基于ARM内核的32位MCU,由于其良好的生态以及极佳的可拓展性,逐渐成为全球消费电子和工业电子产品的核心。早在2015年,全球32位MCU出货量超过4位、8位与16位MCU出货量总和,占到总体MCU市场的54%。未来随着32位MCU价格逐渐逼近4、8位MCU,预计32位MCU将继续保持高速增长,在2020年市场占有率将超过60%。

此外,32位MCU工作频率大多在100-350MHz之间,执行效能更佳,应用类型也相当多元。系统厂商出于自身研发效率和管理的需要,将自动选择性价比高和容易获取设计资源的内核。因此,既满足厂商上述要求又具有丰富生态系统资源的ARM系列内核的32位MCU将成为主要方向,其优势和市场占有率会越来越大。值得一提的是,汽车电子和物联网是当前32位MCU的主要应用领域,而MCU在汽车电子领域的份额已达33%,随着汽车电子和物联网的进一步发展,32位MCU的市场需求必将持续增加。

以上数据及分析均来自于前瞻产业研究院《中国MCU行业市场前瞻与投资战略规划分析报告》。

本文来源前瞻产业研究院,转载请注明来源。