来源:内容来自「基业常青经济研究院」,作者 李亚乔、陈凯,谢谢。

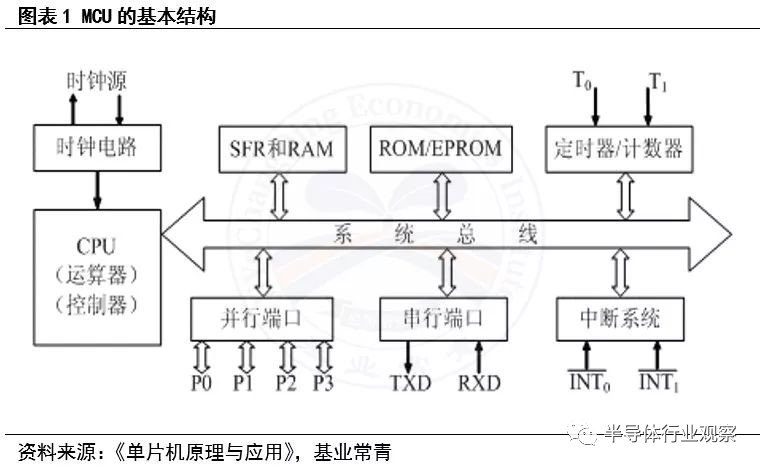

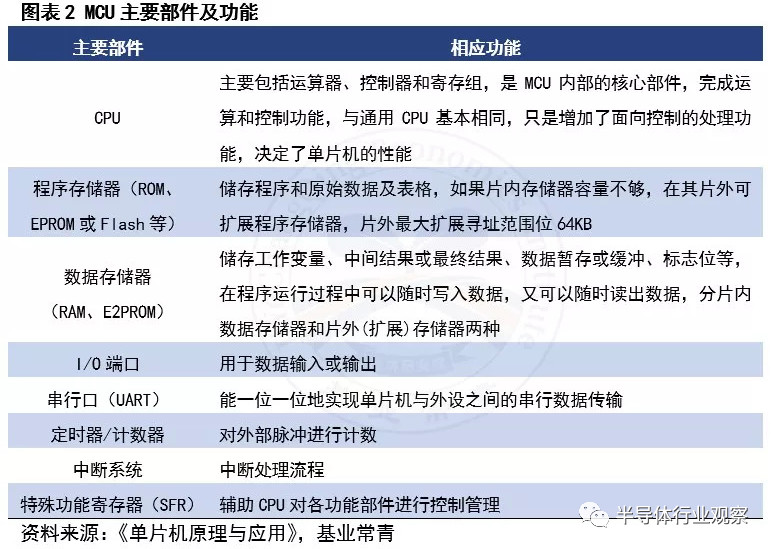

MCU将CPU、存储器等主要部件集成在同一块芯片上,形成芯片级计算机。MCU(Microcontroller Unit),又称微控制器或单片机,是把CPU的频率与规格做适当缩减,并将内存(memory)、计数器(Timer)、USB、A/D转换、UART、PLC、DMA等周边接口,甚至LCD驱动电路都整合在单一芯片上,形成芯片级的计算机。

MCU内部的功能部件主要是CPU、存储器(包括程序和数据)、I/O端口、串行口、定时器、中断系统、特殊功能寄存器等八大部分,还有一些诸如时钟振荡器、总线控制器和供电电源等辅助功能部件,此外,很多增强型单片机还集成了A/D、D/A、PWM、PCA、WDT等功能部件,以及SPI、I2C、ISP等数据传输接口方式,这些使单片机更具特色、更有市场应用前景。

1.2 MCU是智能控制的核心,物联网、汽车电子是其未来的主要增长点

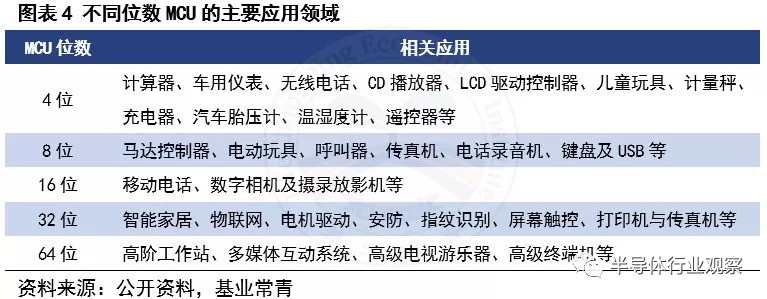

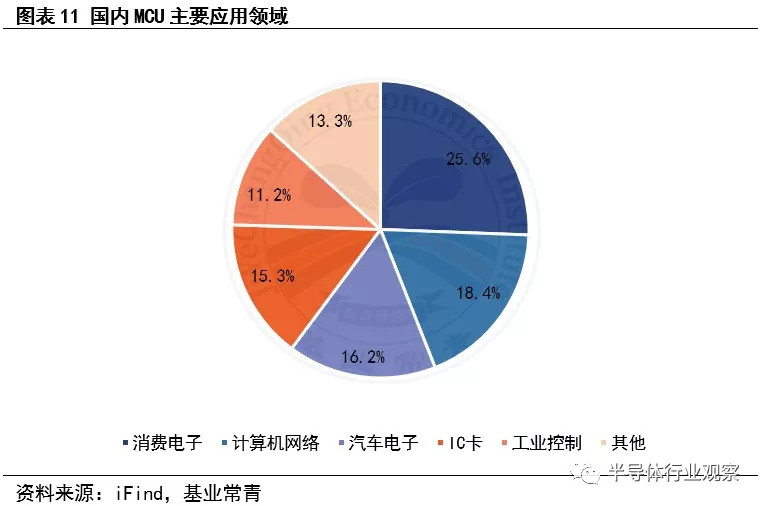

MCU为不同的应用场景作相应的组合控制,是智能控制的核心。MCU主要的功能是作信号处理和控制,在诸如手机、PC外围、遥控器等消费电子,到汽车上的娱乐系统和底盘控制、工业上的步进马达和机器手臂的控制等领域都有应用,目前应用最广的领域是汽车电子,其次是工业控制/医疗、计算机、消费电子等。

MCU应用领域广泛,是信息产业和工业控制的基础。MCU可以构成各种工业控制系统、过程控制系统、自适应控制系统、实时控制系统和数据采集系统,以达到测量与控制目的,具体用于各类智能仪器仪表(温度、压力、流量、浓度)、消费电子(录像机、摄像机、洗衣机、电冰箱等)、机电一体化产品(数控机床、医疗器械、机器人)及武器装备的控制仪表和导航装置等,此外各类终端及外部设备智能接口,如大型工业自动化控制系统都会采用单片机进行接口的控制与管理,可大大提升系统的运行速度。

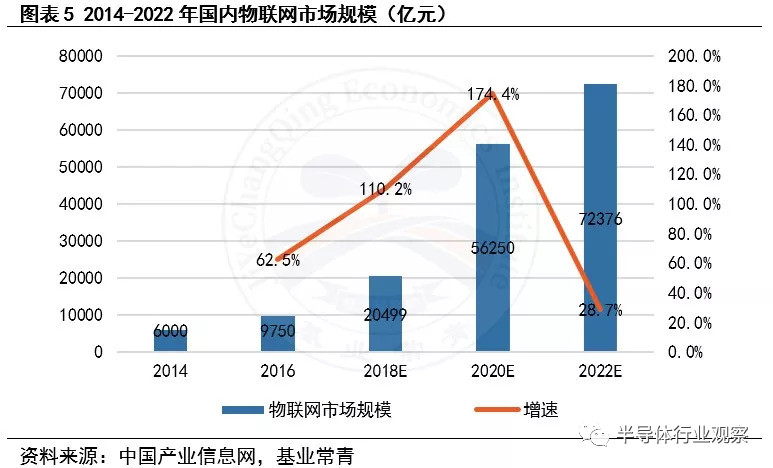

物联网、汽车电子领域发展迅速,对微控制器的需求增加,是未来MCU市场的主要增长点。MCU是物联网的核心零部件,其价值占到物联网终端模组的35%-45%,而物联网是万亿级市场,其设备接入量以数百亿计。未来随着物联网应用的进一步落地,在终端模组方面需求庞大,必将驱动MCU行业快速发展。

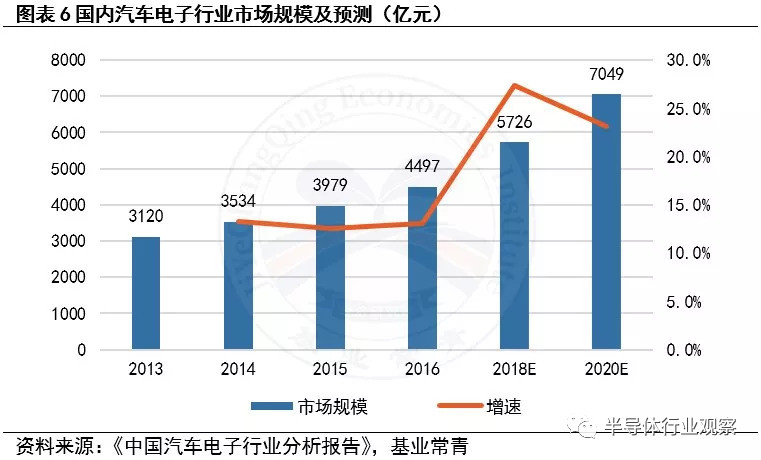

汽车电子是当前MCU应用最广的领域,目前已经步入稳定增长时期,汽车的智能、安全、环保要求对汽车电子相关需求正在逐年增多,预计到2020年,每年应用于汽车电子的MCU市场将以10%-15%的速度增长。

1.3 国内MCU市场稳定增长,至2020年有望达到500亿元

1.3.1 创新应用驱动MCU需求上涨,2020年全球市场将突破200亿美元

物联网等创新应用驱动MCU需求上升,2020年全球市场将突破200亿美元。受惠于嵌入式系统的广泛应用、传感器的增加以及物联网终端应用的热潮,预期未来数年,MCU的营收和出货量将持续大幅增长。2017年MCU的出货量增加了22%,营收达168亿美元,而据IC Insights预测,2018年MCU的出货量将继续高速增长,增幅可达18%,营收预期将增长11%,五年内全球MCU销售额年复合增速将达到7.2%,至2020年将突破200亿美元。

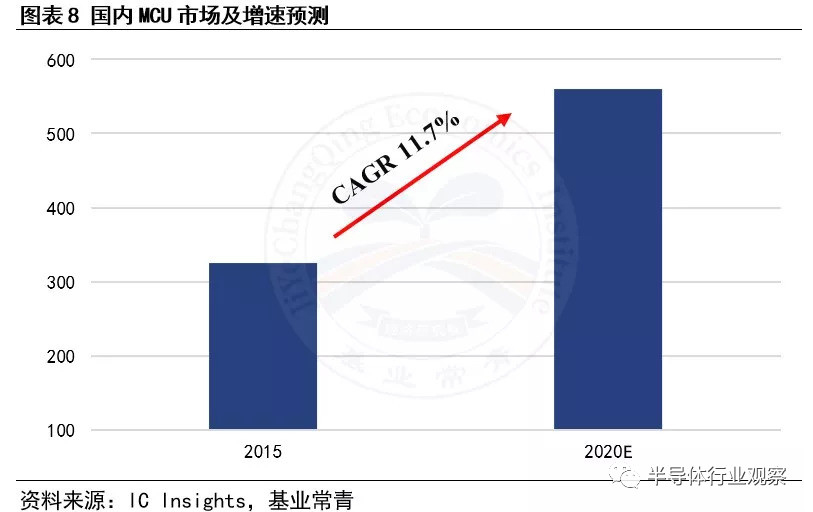

1.3.2 国内MCU市场年增长超10%,2020年将突破500亿元

国内MCU市场已达360亿元,2020年将超500亿元。2016年,国内MCU市场已达360亿元,同比增长达11%,而据IC Insights预测,随着中国大陆汽车电子和物联网领域的快速发展,对MCU的需求越来越大,国内MCU市场年复合增速将达到11.7%,至2020年市场规模将突破500亿元。

2 国外厂商领先优势明显,国内厂商加速赶超中高端领域

2.1 国外前八大厂商占据88%市场份额,国内MCU厂商与国际一流水平差距较大

国外前八大厂商占据全球88%的市场份额,头部集中效应显著。2015年开始,为争夺市场份额,布局强劲增长的物联网应用,MCU主要厂商之间发生了数起大规模并购。NXP在2015年以118亿美元收购飞思卡尔,完成了在汽车电子领域的布局,市场占有率达到19%,排名也一举从第六上升至第一;Microchip在2016年完成对Atmel的收购,成为全球第三大MCU厂商,市场占有率上升至14%;Cypress在2015年以40亿美元收购spansion,市场占有率达到4%。根据市场调研机构IC Insights的统计,从收购完成合并后的销售数据看,目前全球前八大MCU厂商的市场占有率达到88%。

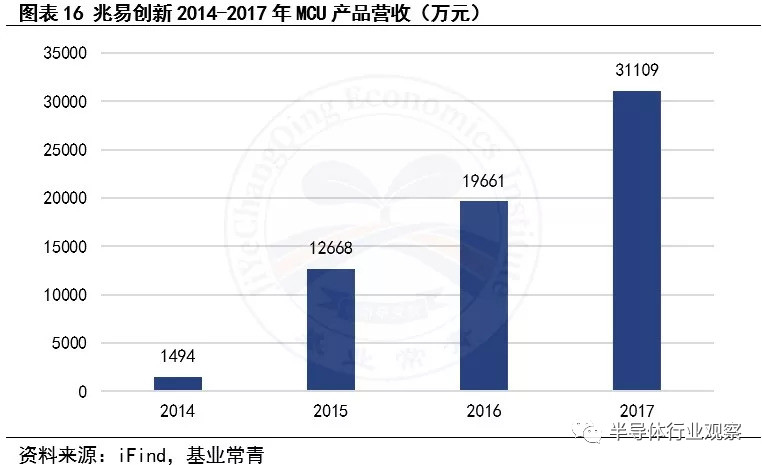

国内MCU公司在市场份额上与国外企业差距巨大。国内MCU公司营收规模不超过4亿元,与国际前八大MCU公司相比规模差距很大,国内数十家MCU公司中以MCU作为主业的上市公司仅有中颖电子和兆易创新。其中中颖电子MCU业务占比约为60%,2017年相关营业收入不超过4亿元,兆易创新MCU营业收入为3.11亿元,与国际前八大厂商相比规模差距巨大。

2.2 国内厂商逐步完成中低端MCU国产化,积极布局中高端市场

成本优势、服务能力助力国内厂商逐步完成中低端MCU领域的国产化。MCU用于控制的运算量较小,且在每个具体的应用场景存在需求的静态性,故国外前期占技术垄断地位的公司针对具体应用场景的产品其功能和性能具有一定静止性,这就给了国内公司在技术领域慢慢赶超的机会,同时国内企业在市场服务上更具优势且能接受低于国外公司的价格,就有机会最终慢慢突破国外企业的垄断,如中颖电子用于微波炉的控制芯片现已做到全球市场份额第一。

国内MCU厂商积极布局32位中高端市场。目前国内厂商在消费电子、智能仪表等MCU的中低端应用领域发展迅速,但在很多市场空间比较大的领域,比如工业控制、汽车电子、物联网都被国外的MCU厂商垄断,国内公司通过努力可争取的空间还很巨大。以兆易创新为代表的国内MCU厂商积极布局32位中高端芯片市场,目前已经形成了近20个系列、300多款芯片的产品矩阵,以ARM Cortex-M4系列为代表的新产品跻身高端市场。

3 技术研发、产品性能、生态体系建设构建核心竞争力

3.1 技术研发能力是MCU厂商参与市场竞争的核心

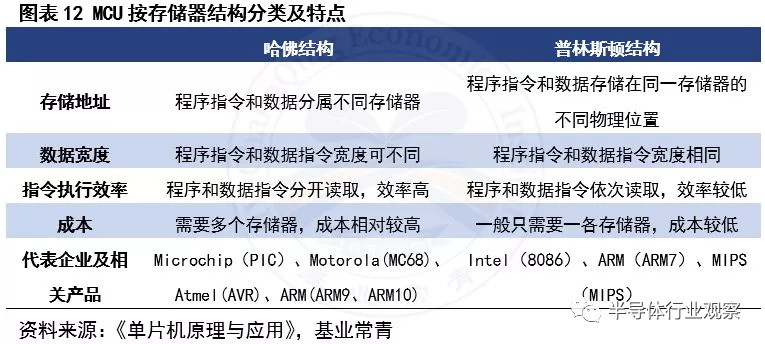

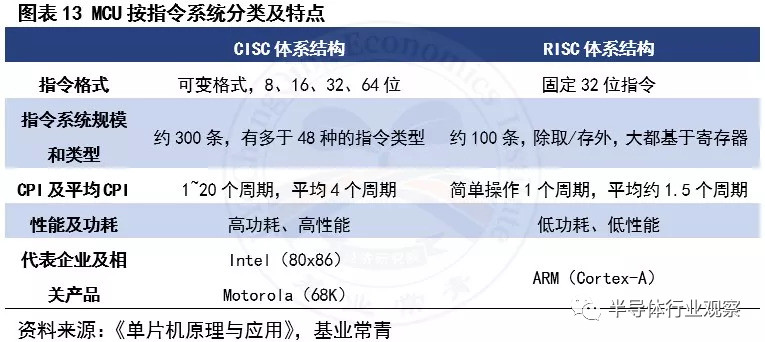

架构和指令系统是MCU的核心,决定其处理能力。MCU根据其存储器结构可以分为哈佛结构和也称冯 诺伊曼结构。最初的中央处理器和微控制器使用的都是冯 诺伊曼结构,它的特点是将程序指令存储器和数据存储器合并在一起,程序指令和数据的宽度相同,只是存储地址指向同一个存储器的不同物理位置,在一个机器周期内只能访问一次存储地址(程序或数据),运行效率受限。

哈佛结构是将程序和指令分别存储在不同的存储空间中,可以允许处理器在同一个机器周期内获得指令字和操作数,其指令和数据宽度也可不同。与冯 诺伊曼结构相比,哈佛结构的优势在于其采用不同的总线,提供了较大的存储器带宽,使数据的移动和交换更加方便,从而提高其执行效率并减轻运行时的访存瓶颈,缺点是结构复杂,对外围设备的连接和处理要求高,不适合外围存储器的扩展,并且成本较高。

MCU根据指令系统可分为CISC(复杂指令集)架构和RISC(精简指令集)架构。早期的MCU都是CISC架构,具有庞大的指令集,它的设计目的是要用最少的机器语言指令来完成所需的计算任务,可减少编程所需要的代码行数,减轻程式师的负担;但不同的指令,需要不同的时钟周期来完成,执行较慢的指令,将影响整台机器的执行效率。RISC架构则是其计算机系统只有少数指令,每条指令的长度相同,可以在一个单独操作里完成,执行时间短,因此MCU可以用相当高的频率来运算,在相同的制程工艺和运行时钟下,其速度可达到CISC的2~4倍。

RISC处理器的记忆体管理单元、浮点单元等都能设计在同一块芯片上,因此,RISC处理器比相对应的CISC处理器设计更简单,所需要的时间也更短,并可以比CISC处理器应用更多先进的技术,更快地开发下一代处理器,但其编写的代码量会非常的大,并且需要更快记忆体。总的来说,就是RISC体系结构的处理器更廉价、运行速度更快,芯片制造变得更简单,但软件的开发会变得更复杂。

高性能、低功耗、高稳定性等市场需求决定MCU企业要具备较强技术研发能力。如今MCU朝着高性能、高集成度、高稳定性、低功耗等方向发展,需要设计厂商具备较强的技术研发能力,在内部结构及设计工艺上进行改进以适应市场需求。

3.2 产品性能:低成本、低功耗、高稳定性、高集成度是未来MCU产品的发展方向

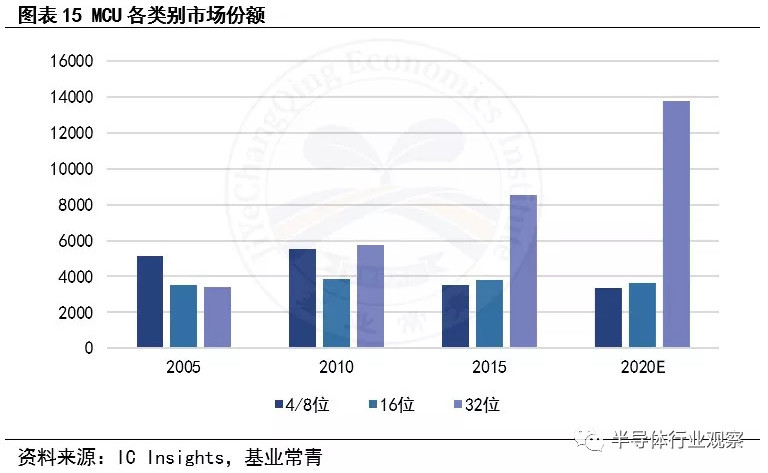

产品更新换代和新兴应用快速发展将推动32位MCU成为市场主流。基于ARM内核的32位MCU,由于其良好的生态以及极佳的可拓展性,逐渐成为全球消费电子和工业电子产品的核心。2015年,全球32位MCU出货量超过4、8位MCU与16位出货量综合,占到总体MCU市场的54%,随着32位MCU价格逐渐逼近4、8位MCU,未来几年将继续保持高速增长,在2020年市场占有率将超过60%。

32位MCU工作频率大多在100-350MHz之间,执行效能更佳,应用类型也相当多元。系统厂商出于自身的研发效率和管理的需要,将自动选择性价比高和容易获取设计资源的内核。因此既满足厂商上述要求又具有丰富生态系统资源的ARM 系列内核的32位MCU成为主要方向,其优势和市场占有率会越来越大。此外,汽车电子和物联网是当前32位MCU的主要应用,而MCU在汽车电子领域的份额已达33%,随着汽车电子和物联网的进一步发展,32位MCU的市场需求必将持续增加。

低成本、低功耗、高稳定性、高集成度的MCU产品是未来的发展方向。未来新兴应用领域如低能耗电机控制、便携式医疗设备、高精度工业仪器控制等,对产品可靠性和稳定性等都有较高的要求。此外,物联网、节能环保、新能源动力电池等领域也需要大量低成本、低功耗、高集成、高精度、高稳定性MCU。

此外,高集成度MCU产品是未来物联网应用的发展趋势。随着智能设备、物联网等产业的快速发展,无线RF、传感器、电源管理等搭配MCU成为一种新趋势。高度整合的MCU不仅可以方便客户开发产品,并且可减少印刷电路板的占用空间,从而能够降低一部分成本,将来非常具有市场潜力。

3.3 围绕MCU产品的完整生态体系是打造服务能力的关键

现有MCU产品生态体系完备,IP核、开发环境(IDE)、配套解决方案和服务能力构成核心壁垒。各厂商MCU产品在架构、指令集系统、开发环境、pin-pin接口差异、配套解决方案开发和后续服务等方面存在较大差异,新进入市场的MCU产品很难完成对原有产品的完整替代,尤其对于市场生态已经成熟完备的MCU,其他厂商难以介入。

短期来看,切入国外MCU厂商成熟生态体系国内企业是迅速打开市场的捷径。大多数国内MCU厂商若能选择厂商的国外成熟生态体系,使用国外芯片架构及IP、与国外成熟产品保持管脚兼容、使用成熟开发环境,迅速切入国外大厂商生态系统,利用成本和市场优势打开国内市场。如国内多数32位MCU产品选择使用ST基于 ARM Cortex-M3开发的生态体系。

长期来看,自建生态系统、深入应用场景、打磨解决方案是国内MCU公司参与国际竞争的必经之路。独立自主的MCU芯片的研发需要建立完整的生态系统,与下游应用厂商深度合作不断打磨。相对于切入成熟应用生态系统、利用成本和服务优势迅速抢占市场的短期策略相比,进行开发环境、架构、解决方案的完整研发需要的周期要长得多,但国内企业想要真正跻身中高端市场的国际竞争,逐步建立MCU生态体系是必经之路。

4 投资策略:关注新兴市场布局、研发能力强、市场导向的MCU企业

基于以上分析,我们认为MCU作为智能控制的核心,未来将受惠于物联网、汽车电子等应用领域的成长,国内MCU领域尤其是32位MCU发展潜力巨大。因此,在国内未上市的MCU企业中,我们更看好在技术研发、产品性能、生态建设上具备竞争力的企业,据此推荐定位中高端市场、技术研发能力出众的灵动微电(833448.OC)、定位物联网应用的晟矽微电(430276.OC),建议关注控制器和存储器结合的航顺芯片以及拥有自主DSP核的江苏宏云。

4.1 灵动微电(833448.OC):国内高端MCU领域领先供应商,可定制化芯片设计的平台企业

上海灵动微电电子成立于2011年3月,是国内专注于32位MCU产品与MCU应用方案的领先供应商,是中国工业及信息化部及上海市信息化办公室认定的集成电路设计企业,同时也是上海市认定的高新技术企业。公司拥有数百款MCU产品,包括基于8051、ARM® Cortex®-M0、ARM® Cortex®-M3 内核的Flash MCU、OTP MCU、EEPROM MCU等产品,其产品及方案广泛应用于工业控制、智能家电、智慧家庭、可穿戴式设备、汽车电子、仪器仪表等领域,未来在特殊应用和物联网领域拥有广阔的市场空间。

灵动微电的竞争优势:

(1)以研发为核心,持续投入,保持在MCU领域技术先进、芯片产品丰富的优势。公司一直以来极为重视产品开发,在资金和人才方面持续加大投入,其研发费用占营业收入比重常年保持在15%以上,以保持公司产品在市场中的领先地位及竞争力。公司可为客户提供定制设计的智能硬件芯片及应用方案服务,主要的智能硬件芯片产品为定制型及通用型32位MCU,还包括部分的8位MCU,产品有数百款之多。

(2)定制化芯片设计和应用方案及运营服务平台。公司能为客户提供芯片及应用方案的定制化设计和运营服务。主要设计业务包括芯片构架设计、数模IP设计、低功耗电路设计及精确版图后端设计;主要运营业务包括提供与芯片产品生产、封装、测试等相关的运营管理服务。公司积极主动为客户提供高性价比的定制化芯片设计服务,在项目初期就与客户充分接触,为客户提供系统整体的解决方案,从产品功能定义、市场竞争力分析、工艺选择到代工厂选取以及知识产权模块的授权都深入参与,为客户提供精准可靠的分析数据和全面的方案报告和差异化的产品设计,帮助客户把握好每一个重要环节,通过不断满足客户差异化的需求,提升公司的品牌效应。

(3)Fabless模式经营,成本优势明显。集成电路产业链由IC设计、制造、封测三个部分构成。从经营模式来看,IC产业主要分为IDM模式和Fabless模式。IDM模式是指企业业务覆盖集成电路的设计、制造和封测的所有环节,这种模式对企业的资金和技术研发实力、生产管理能力和业务规模都有极高的要求;Fabless则为无晶圆厂模式,仅进行芯片产品的设计开发,制造和封测交由代工厂和封测厂进行,这种经营模式可有效降低成本和产品开发周期。灵动微电的经营模式即为Fabless 模式。

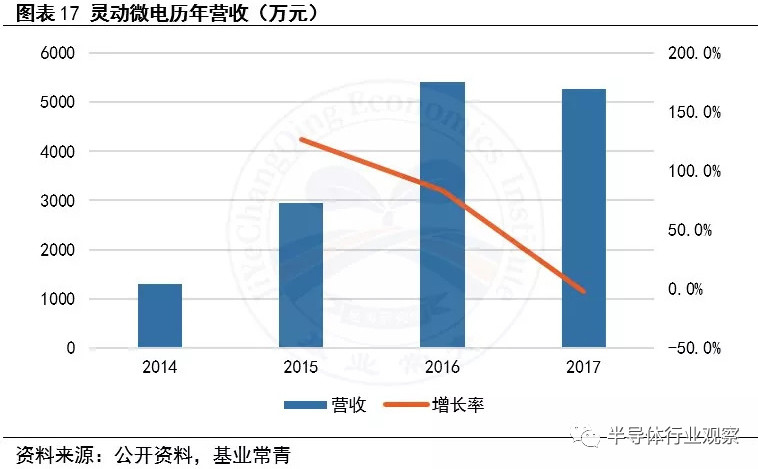

公司营收增长迅速。公司近年来在技术研发方面不断投入,在设计服务市场的影响力和竞争力增强,得到客户的认可和信任,而随着MCU步入稳定增长的黄金时期,公司自2014年以来业绩表现出色,几乎每年都有着较高的营收增长,尤其是2015和2016年,几乎实现连续两年翻倍增长,2017年行业竞争加剧,公司在研发上持续大量投入,营收及盈利均有下滑。

4.2 晟矽微电(430276.OC):定位物联网应用的MCU供应商

晟矽微电成立于2010年11月,是一家国内领先的半导体集成电路设计企业,专注于研发高抗干扰、高可靠性的通用型及专用型8位和32位MCU,以及少量ASIC芯片,主要应用于遥控器、锂电、小家电、消费电子、智能家居、工业控制、汽车电子等领域。

晟矽微电的竞争优势:

(1)研发创新能力强。公司具有一支专业的研发人才队伍,技术人员占员工总数比例高达55%,自主研发能力强,具有多项自主知识产权的核心技术,涉及MCU内核及周边功能、开发工具方面。

(2)通用型和定制化MCU,有望在物联网领域取得很好的应用前景。公司为智能小家电、智能家居、智能玩具、智能遥控、安防、锂电数码厂商等终端客户提供各类高可靠性、高抗干扰性的通用型和专用型MCU系列产品及ASIC系列产品,其中物联网等新兴应用市场对芯片运算性能的要求较低、面对的应用场景更复杂、对功耗和尺寸的要求更高,有望凭借快速需求响应和高效运营能力占据新应用市场。

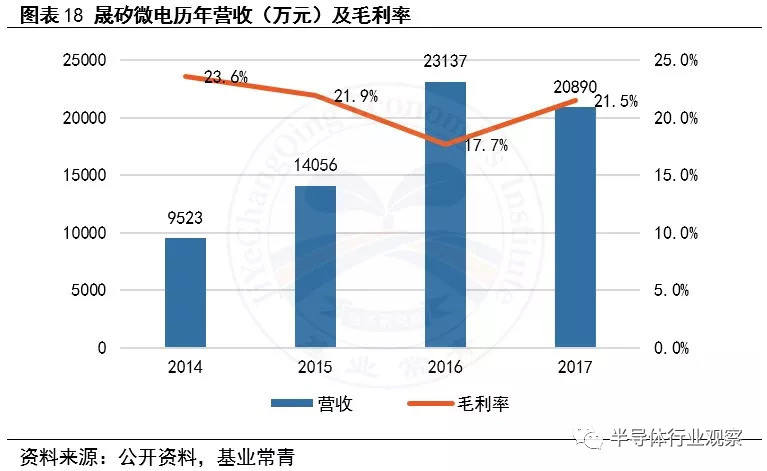

公司近年来营业收入均稳步增长,2017年由于华南区域配合公司产品结构调整,对部分客户和产品线进行优化,营收略有下滑。

转自:半导体行业观察